「将来世代にツケ回しをしてはいけない」はウソである…消費税を上げたのに財政再建できない本当の理由

※本稿は、伊藤周平『消費税増税と社会保障改革』(ちくま新書)の一部を再編集したものです。

■なぜ社会保障は削減され続けているのか

社会保障のためといわれた消費税、しかし、消費税の増税のたびに、社会保障は削減されてきた。これはなぜなのか。本稿では、消費税の増税が、実は社会保障のためでなく、大企業や富裕層の減税の財源として用いられてきたことを明らかにし、消費税を社会保障財源とすべきでないことを明らかにする。

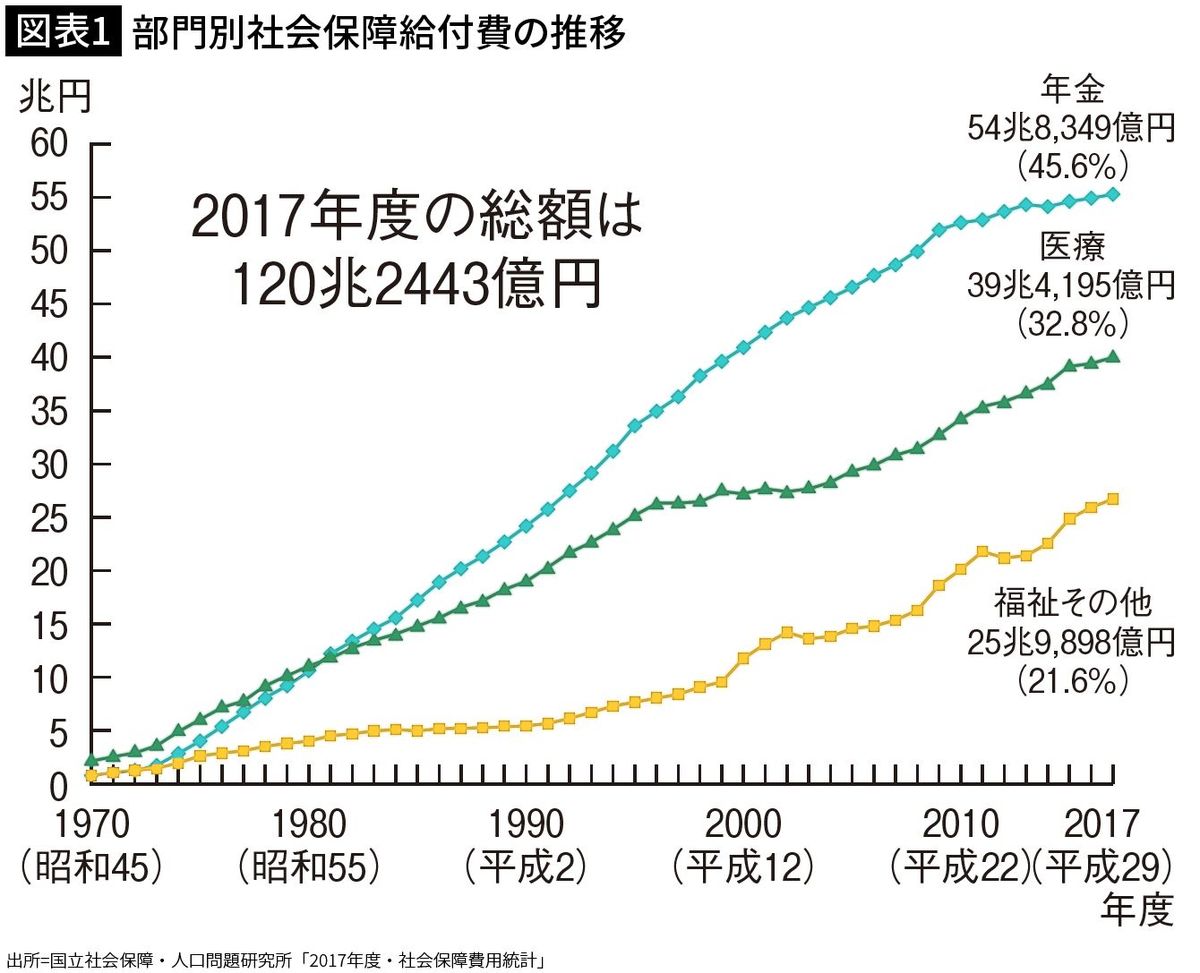

日本の社会保障は、高齢化の進展に伴い、年金・医療を中心に財政規模が拡大している。

2020年度当初予算でみると、一般会計総額は102兆6580億円(対前年度当初予算比1.2%増)で過去最高を更新、100兆円の大台を超えるのは2年連続となった。そのうち社会保障関係費も35兆8608億円(同5.1%増)と過去最高で、歳出全体の3分の1を占めるに至っている。

一方、公費負担のほかに社会保険料などを財源に賄われている「社会保障給付費」については、筆者がかつて勤務していた国立社会保障・人口問題研究所が毎年額を公表しており、2017年度では総額120兆2443億円にものぼり、前年度比1兆8353億円増(1.6%増)と、こちらも過去最高を更新している。

■歳出削減の最大のターゲットにされている

この増大する社会保障の費用をどう賄うのか、その財源をどこに求めるのかが社会保障の財源問題といわれる。そして、日本では、1989年に導入された消費税が、その導入当初から、社会保障の主要な財源と位置づけられ、社会保障の充実のためと称して、税率の引き上げが行われてきた(3%→5%→8%→10%)。

同時に、一般歳出が租税収入でまかなえず借金(国債)に依存せざるをえない国の財政状況、いわゆるプライマリーバランス(基礎的収支)が赤字の状態が問題視され、全体的に歳出削減が求められ、増大し続けている社会保障費が(安倍政権のもとで増大し続けている防衛費ではなく)、歳出削減の最大のターゲットにされている。

いわく少子・高齢化の進展で人口減少社会の中、社会保障には財政的な制約が必要といった具合だ。

■「財政が苦しい=社会保障費削減」はおかしい

しかし、そもそも、社会保障は、国民生活に必要な制度であり、国や自治体の予算が優先的に配分されるべき性格のものである。

財政規模や費用が増大し続けていても、国民生活に必要な予算である以上、多くの予算が社会保障に充てられることは、異常でも偏重でもなく、きわめて正常な財政の姿といえる。それゆえ、国の財政が苦しいから、社会保障の費用を削減しなければならないとは当然にはならない。

もちろん、青天井に社会保障費が膨張していっていいというわけではない。社会保障の費用の中にも、たとえば、年間600億円にのぼる介護保険の要介護認定の費用のように、要介護認定を廃止すれば削減できるものもある。

しかし、国民の生活保障に必要な給付については、借金してでも確保すべきということになる。

■「消費税以外に財源はない」わけがない

とくに、憲法25条1項の「健康で文化的な最低限度の生活」水準を具体化した生活保護基準については、国の財政事情が苦しいからといって無制約の引き下げが許容されるものではない。

朝日訴訟第一審判決(東京地裁1960年10月19日判決)のいうように、「最低限度の水準は決して予算の有無によって決定されるものではなく、むしろこれを指導支配すべきもの」だからである。

だとすると、問題となるのは、安倍政権のもと、国の財政赤字や歳入不足を理由に、社会保障が削減されている現状であろう。

社会保障に必要な予算が確保されず、社会保障費の自然増部分も含めて必要な予算まで削減されていることが問題なのである。つまり、社会保障の財源問題とは、国民生活に必要な社会保障の財源が本当に確保できないのか、消費税以外に財源はないのかという問題設定に置き換えることができる。

■そもそも財務会計上、使い道を確認しようがない

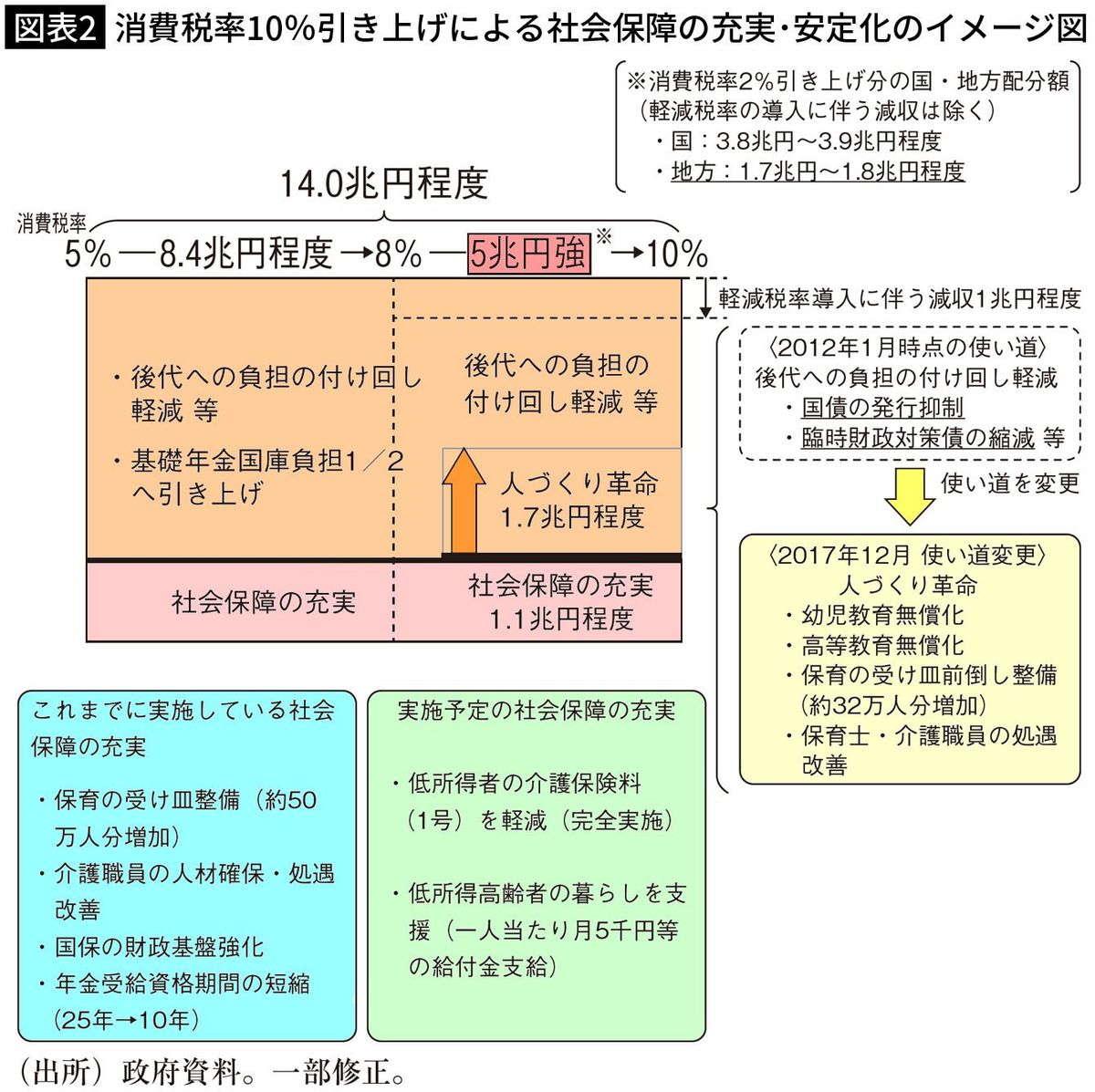

改正消費税法にもとづいて、2014年4月に消費税率が8%に引き上げられた。その内訳は、国の消費税6.3%、地方消費税1.7%で、消費税の22.3%が地方交付税の原資となるので、8%の実質配分は国4.9%、地方3.1%となっている。

また、2019年10月からの消費税率10%への引き上げの内訳は、国の消費税7.8%、地方消費税2.2%で、消費税の19.5%が地方交付税の原資となるので、実質配分は国6.28%、地方3.72%となっている(8%の軽減税率の内訳は、国の消費税6.24%、地方消費税1.76%)。

しかし、財務会計制度では、特別会計などを設置して「社会保障四経費」を他の歳入・歳出から区分して経理することはしていない。法律で使途を限定しても、財務会計上はそうなっておらず、消費税は使途を特定しない一般財源と変わらない。

地方税法も、地方消費税の使途を明記しているが(72条の116第1・2項)、地方消費税も一般財源に区分されており、自治体に交付される地方交付税も一般財源である。「消費税の社会保障財源化」といっても、地方消費税を含めて消費税は一般財源であり、お金に色はついていないのだから、消費税収が社会保障支出に使われたかは確認しようがない。

■法人税・所得税の穴埋め財源になっている

もっとも、消費税のすべてが社会保障の充実に使われているわけではない。

2018年度予算では、税率8%の消費税増収額の合計8.4兆のうち、基礎年金の国庫負担財源に3.2兆円、後代への負担のつけ回し(借金)の軽減に3.4兆円、社会保障の充実に1.35兆円が充てられている。

これをみると、大半は社会保障の安定化(既存の社会保障制度の財源)と借金返済に使われ、社会保障の充実は増収分の16%程度にとどまる。

また、政府は「後代への負担の付け回し」の表現にみられるように、社会保障の費用の大半を借金で賄っているかのような説明しているが、社会保障費は、他の歳出項目と同様、国債を含めた歳入全体から支出されており、所得税や法人税などの税収によっても賄われている。歳入に占める国債の割合は4割程度で推移しているから、それで案分しても、社会保障費のうち借金に依存しているのは4割程度と推計される。

そして、社会保障の安定化に一般財源である消費税収を用いるということは、これまで社会保障費に充てられてきた法人税収や所得税収が浮くことを意味する。つまり、消費税の増収分は、法人税や所得税などの減税による減収の財源に使われたこととなる。「一体改革」がいうように、消費税は社会保障財源になっているというより、法人税・所得税などの減税の穴埋めのための財源になっているといった方が正確だろう。以下、詳しくみていく。

■消費税増税と法人税減税はセットで進められてきた

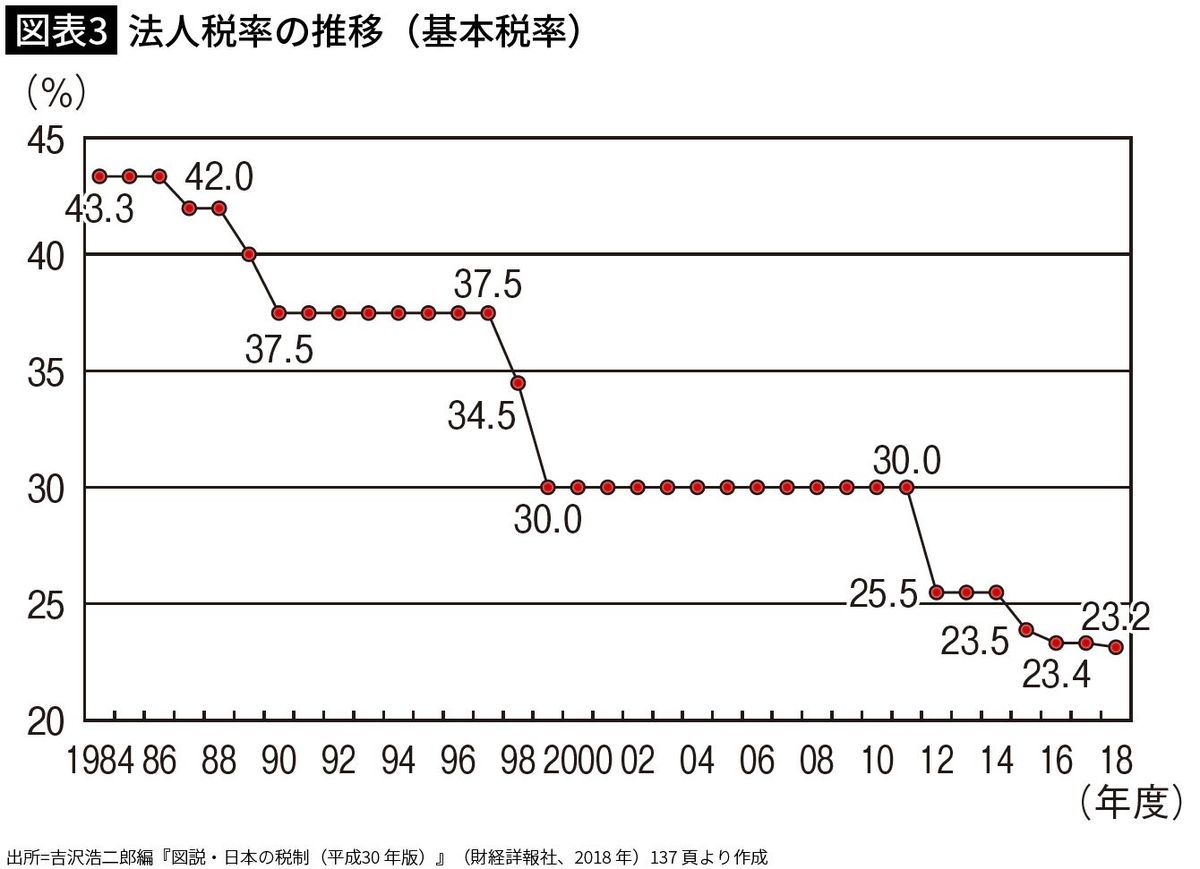

まず、消費税の増税に並行して、法人税の減税が行われてきた。

法人税の基本税率は、消費税導入時の1989年度では40%だったが、1990~97年度37.5%、1998年度34.5%、1999~2011年度30%、2012~14年度25.5%、2015年度23.9%、2016~17年度23.4%、2018年度には23.2%にまで一貫して引き下げられ、半分近くになった。

この間、東日本大震災復興のための特別法人税も本来よりも1年早く2014年3月末で廃止された(約1.2兆円の減収)。法人税、法人住民税と法人事業税(法人三税)を合わせた法人所得に対する税率(法人実効税率)も、2011年度は40%を超えていたが、2013年度には37%、2018年度には29.74%と、一挙に20%台にまで引き下げられた。

こうみてくると、法人税の減税は消費税の増税とセットであることがわかる。法人実効税率が約35%であったときの地方税を含む法人税収は約18兆円であったから、実効税率1%分は約5000億円に相当する。かりに法人実効税率を10%引き下げると約5兆円の減収となる。これは消費税率8%から10%の引き上げによる増収額にほぼ匹敵する。法人税の減税をしなければ、少なくとも、消費税率を10%に引き上げる必要はなかったのではないか。

■法人税の減税はなぜ進んだのか

法人税減税の理由として、日本企業の国際競争力強化や外資系企業の国内立地促進、そして、それによる雇用の拡大などがいわれる。政府もマスコミも、日本の法人税は世界一高く、経済がグローバル化したいま、このままでは、企業が海外へ流出し、産業が空洞化してしまうとの宣伝を繰り返し、多くの人がそう思い込んでいる(思い込まされている)。

とはいえ、法人税は、人件費や原材料費などを差し引いた利益にかかる税金であり、雇用の拡大には直接影響しない。

また、外資系企業が日本に進出するのは、日本での利益を見込んでのことであり、法人税が低くなっても、少子化が進み内需が弱く利益が見込めない日本には進出しないだろう。

さらに、企業が海外に工場を移転するなどしているのは、円高や海外の安い人件費のためで、法人税は直接関係ない。実際に、前述のように、これまで何度も法人税の減税が行われてきたが、自動車産業などの海外移転に歯止めはかかることはなく、国内の雇用は空洞化している。円安が進んでも、輸出企業は海外の生産拠点で生産するため、輸出も伸びていない。

各種のアンケート調査でも、法人税減税は、雇用拡大にはつながらず、むしろ、内部留保と株主配当・役員報酬の増大につながっていることが明らかになっている。大企業(資本金10億円以上の企業。以下同じ)の内部留保(金融・保険業を含む)は、2019年7月~9月期で456兆円となり、過去最高を更新している(財務省「法人企業統計調査」による)。

■そもそも日本の法人税は“世界一高い”のか

そもそも、日本の法人税は本当に世界一高いのか。

2018年度の日本の法人実効税率は、前述のように、29.74%で、19%のイギリス、24%のイタリア、25%の中国より高く、33.3%のフランスより低く、29.83%のドイツ、27.98%のアメリカとほぼ同水準だ。

しかし、法人実効税率は、法律で定められた計算上の表面的な税率を示したもので、実際の負担率を意味しない(それゆえ、富岡幸雄『消費税が国を滅ぼす』文春新書、2019年、100頁は、「実効税」という表現そのものが誤用で「法定総合税率」というべきと指摘するが、本稿では、政府文書にも用いられているため、「法人実効税」で統一する)。日本の税制では、租税特別措置法や法人税法による減税措置があり、これらを利用できる大企業の実際の税負担率は、表面上の税率よりはるかに低くなっている。

■トヨタ自動車だけで1000億円を超える減税を受けている

富岡幸雄氏の試算によれば、法人所得に対して課される法人実効税の実際の負担率は、大企業では17.46%で、法人実効税率29.97%(2017年度)の6割に満たず、しかも、企業規模が大きくなるほど、負担率は低くなり、資本金100億円を超す巨大企業は16.25%、巨大企業である連結申告法人に至っては、平均負担率は8.58%、法定の負担率の3分の1にも満たない水準という(富岡・前掲『消費税が国を滅ぼす』124–125頁参照)。

なかでも、租税特別措置による減税は大きい。租税特別措置は、特定業種や研究開発の支援といった特定の政策目標を達成するため、税制上の特例として減税する、いわば政策減税であり、隠れた国庫補助金の性格を有する。

租税特別措置法に規定されているもののほか、法人税法自体に含まれるものもあり、現在、80を超える項目がある。代表的なのが、研究開発減税と法人株主の受取配当益金不算入である。前者は、試験研究費の6~14%を、試験研究費の増減に応じて税額控除(当期の法人税額の20%が限度)できる制度で、トヨタ自動車だけで年間1000億円を超える研究開発減税を受けている実態が明らかになっている(2016年3月14日の参議院予算委員会での日本共産党の田村智子議員の質問)。

■「安倍政権で倍増」特別措置による減税額は2兆6745億円

後者は、持株比率が3分の1を超える関連会社からの株式配当金の全額を益金に算入しなくていい制度で、法人税の課税ベースが少なくなる。

その実態については、民主党政権下で成立した、いわゆる「租税特別措置透明化法」に基づき「租税特別措置の適用実態の結果に関する報告書」が会計年度ごとに作成され、国会に提出されるようになり明らかになってきた。

これによる分析で、租税特別措置による法人税の減税相当額は、2014年度の段階で2兆6745億円と試算されている(富岡・前掲『消費税が国を滅ぼす』141頁参照)。減税額は、安倍政権になって急速に膨らみ、民主党政権時から倍増している。

「世界で一番企業が活躍しやすい国」をめざす安倍政権の政策減税のもと、大企業ほど、あの手この手で、税負担を低く抑えているといえよう。この租税特別措置などを見直し、莫大(ばくだい)な利益を上げている大企業に法定税率どおりの法人税を負担させれば、法人税率を引き上げなくても大幅増収になるはずだ。

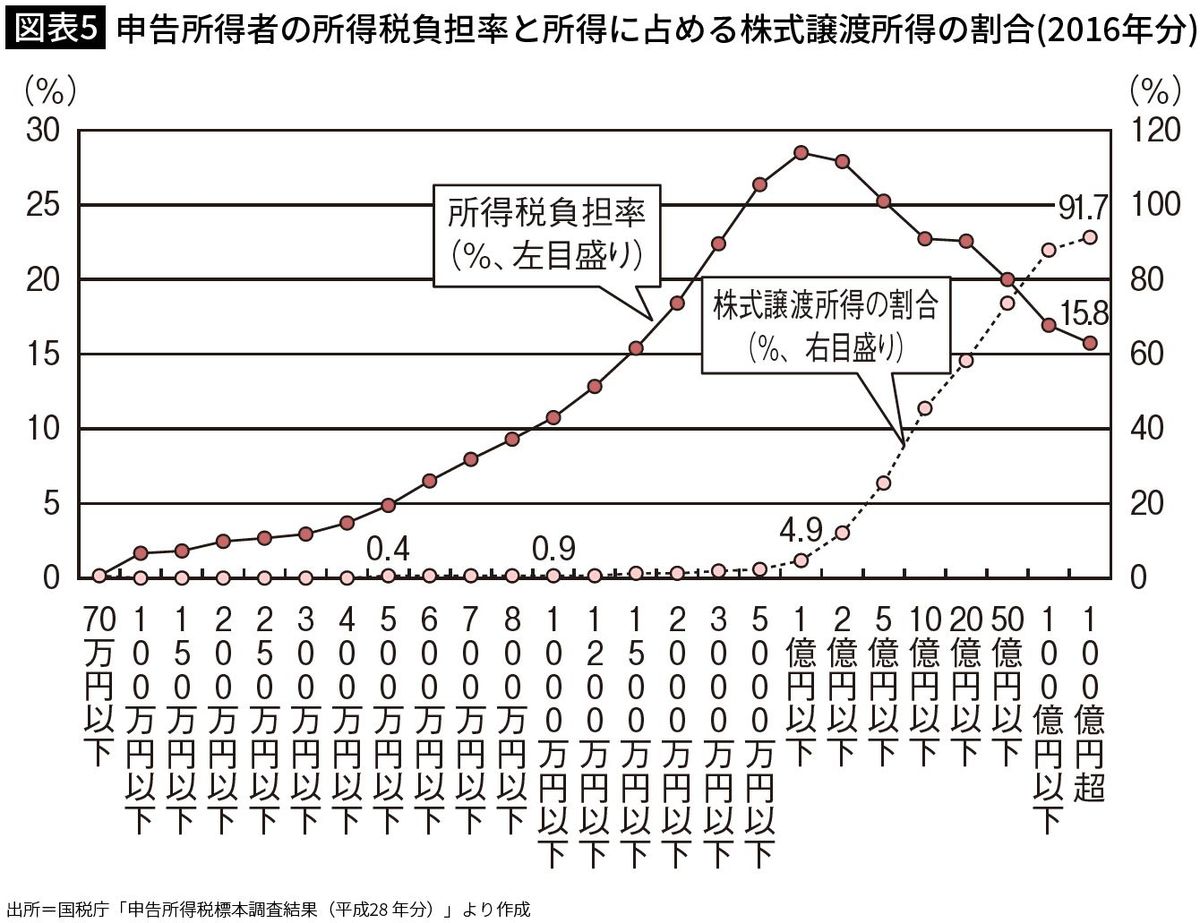

■所得税は富裕層に優遇されている

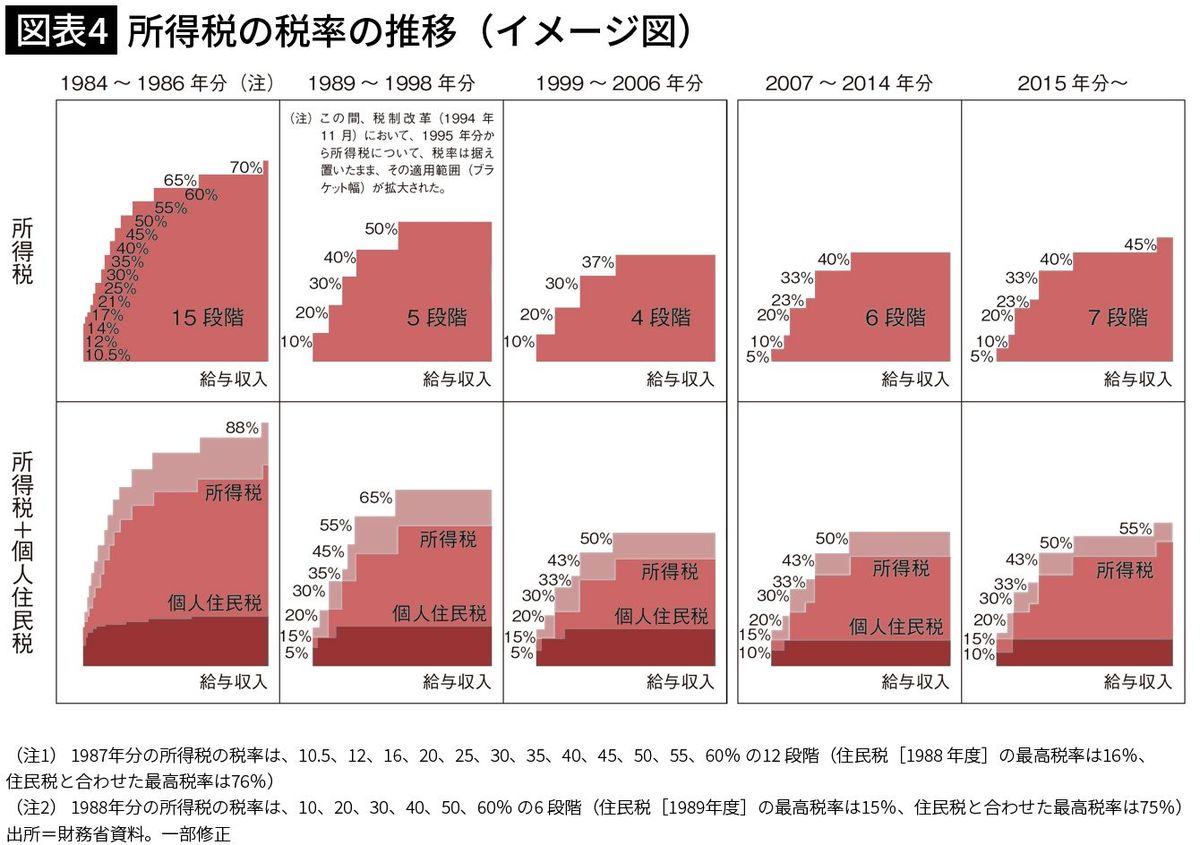

ついで、所得税も、消費税の導入以降、累進性(所得が高くなるにしたがって、税率が高くなっている仕組み)が緩和されフラット化が進み、減税が繰り返されてきた。

戦後、日本の所得税の累進性が一番強かったのが、1974年から1983年までだが、この時期、所得に応じた税率が19段階あり、税率は10%から最高税率75%(年間所得が8000万円を超える人)であった。

それが、1988年には、最高税率が、年間所得5000万円を超える人に対して60%に(所得段階も6段階に)、消費税が導入された1989年には、最高税率が、年間所得2000万円を超える人に対して、50%にまで引き下げられた(所得段階も5段階)。

その後、2007年に、最高税率が、年間所得1800万円を超える人に対して40%に下げられ、所得段階も6段階(1999年から2006年までは4段階)となり、2015年度以降は、最高税率が、年間所得4000万円を超える人に対して45%、所得段階は7段階とされ、現在に至っている。

この税率だと、年間所得が何億円にも達する超富裕層と、ある程度の規模の会社の部長クラスの人で税率が同じとなるという(斎藤貴男『ちゃんとわかる消費税』河出書房新社、2014年、116頁参照)。

■増税分は大企業と富裕層減税の穴埋めに消えていた

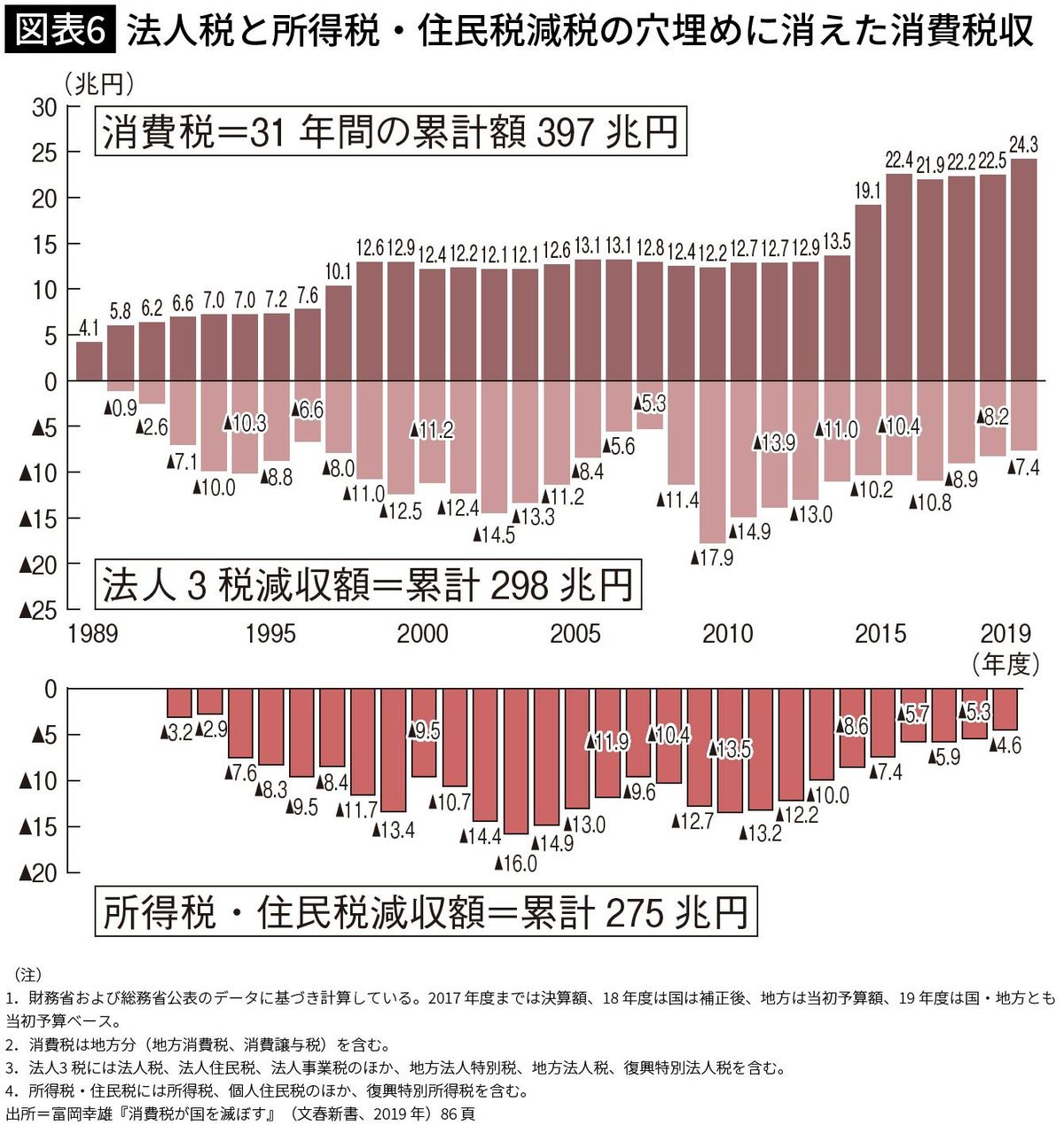

以上のような所得税・法人税の政策減税、そして景気悪化による自然減収などにより、地方税分を含めた法人三税の累計減収額は、1989年度からの31年間で298兆円、所得税・住民税の累計減収額は275兆円に達し、合計で573兆円にのぼる。

同時期の消費税収の累計は、地方消費税を含め397兆円だから、これまでの巨額の消費税収分は、すべて法人税と所得税・住民税の減税による減収の穴埋めに消えてしまったといえる。

消費税は、社会保障のための財源ではなく、法人税や所得税・住民税(つまりは、大企業や富裕層)の減税の財源になっているのだ。結局、大企業や高所得者の税負担(法人税・所得税)が軽減され、中低所得者の家計負担(消費税)に転嫁されただけといえる。

ちなみに、所得税・法人税の減収額の総計は、この間の国債残高の増加額(711兆円)の6割を占め、社会保障関係費の増加(241兆円)をはるかに上回る。つまり、現在の財政赤字の原因は、社会保障費の増加にあるというよりは、大企業や富裕層に対する減税を繰り返し、それを賄うための財源を確保せず、消費税と公債に依存する仕組みをつくりあげてきた歴代政権の失策、とくに2013年以降の安倍政権の経済政策(「アベノミクス」といわれる)と労働分野の規制緩和を進めてきた雇用政策の失敗にあるといえる。

———-

鹿児島大学法文学部教授

1960年山口県生まれ。東京大学大学院社会学研究科博士課程単位取得退学。労働省(現厚生労働省)、社会保障研究所(現国立社会保障・人口問題研究所)、法政大学助教授、九州大学助教授、鹿児島大学法科大学院教授を経て、現在は鹿児島大学法文学部教授。専門は社会保障法。著書には『社会保障入門』(ちくま新書)、『コロナ禍から見る日本の社会保障』『社会保障法』(自治体研究社)、『介護保険法と権利保障』(法律文化社、日本社会福祉学会学術賞受賞)『後期高齢者医療制度』(平凡社新書)『消費税が社会保障を破壊する』(角川新書)など多数。

———-

(鹿児島大学法文学部教授 伊藤 周平)