世界のマネー、3年ぶりに減少 株式や商品に逆風

2020年の新型コロナウイルス感染拡大に伴い膨張し続けたマネーが減少し始めた。世界でインフレが課題となり、各国がコロナ対策の資金支援の打ち切りや増税、金融引き締めを通じてマネーの吸収に動いているためだ。マネーの収縮はコロナ後も価格が上がり続けた株式や商品などリスク資産の転機となる可能性がある。

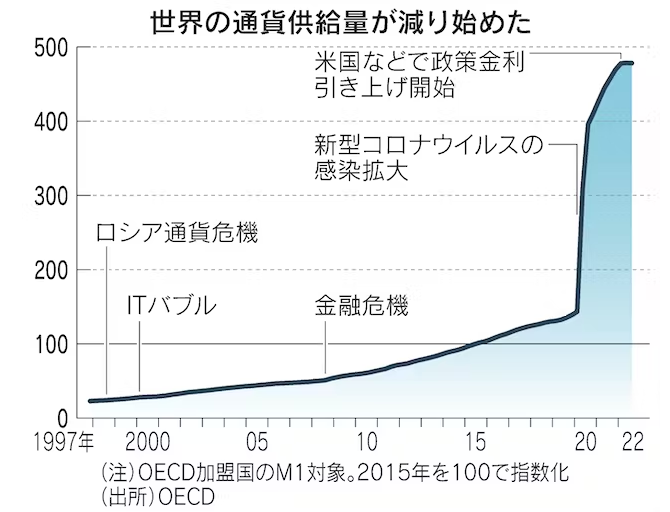

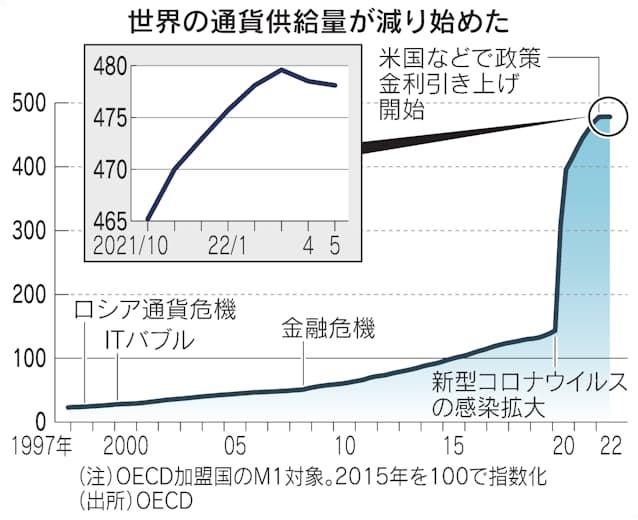

経済協力開発機構(OECD)によると、加盟国の企業や家計が持つ現金や普通預金など、すぐに使えるマネーを指す「M1」(季節調整済み)は2022年4月に3年ぶりの減少に転じた。翌5月も減少した。2カ月連続の減少は1980年以降で初めてとなる。

コロナ前後でM1の総量は3倍以上に膨れ上がった。最大の要因は各国の財政政策だ。経済活動の停滞を受け、雇用維持や失業手当といった現金給付や無利子融資などによって実体経済に流れ込むマネーが急増した。米連邦準備理事会(FRB)や日銀など中央銀行が実施している量的金融緩和も寄与した。

足元でマネーが減り始めたのは各国がインフレ対策を急いでいるためだ。インフレは新型コロナ禍による供給制約に加え、拡大したマネーがもたらした面が大きい。欧米各国はコロナ禍の企業向け資金支援を次々に打ち切っているほか、経済活動の再開に伴い賃金の増加傾向が続き、所得税収などが増えていることがマネーの吸収につながっている。16日に成立した米国の歳出・歳入法は大企業に法人税の最低税率を課す。税控除などによって実効税率を抑えている企業に増税となるため、マネーの減少に結びつく。

各国の中銀による利上げや量的引き締め(QT)は銀行による貸し出しがマネーを増やす「信用創造」を鈍らせる効果を持つ。政策金利の引き上げを通じて銀行の貸出金利が上がれば企業や個人の資金調達のハードルは上がる。FRBが保有資産の圧縮ペースを9月から2倍に上げることも影響しそうだ。

M1に定期預金などを加えた「M2」は依然増加しているとみられる。ただ、米国で物価の影響を除いた「実質M2」は6月に前月比1.4%減と、1973年8月以来およそ49年ぶりの大幅減少となった。広義のマネーになればなるほど吸収には時間がかかる。先進国のM1減少は、これから先に待ち受けるマネーの本格的な減少の最初の動きと言える。

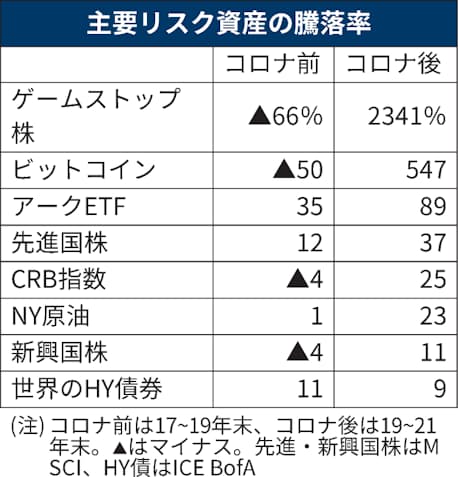

今後の焦点はリスク資産への影響だ。マネーの膨張はリスク資産の高騰に直結してきた。典型例は米国の「ミーム株(はやりの株)」騒動だろう。失業手当などで資金を得た一部の個人や企業が米ゲーム小売店のゲームストップなど小型株に殺到。ゲームストップ株はコロナ前の2019年末に17年末比で66%下落していたが、コロナ後の21年末は19年末比で24倍にまで膨らんだ。

米運用会社アーク・インベストメント・マネジメントによるハイテク株を大量に組み込んだ主力上場投資信託(ETF)もコロナ後に89%上昇している。コロナ後に価格が6倍に膨れ上がったビットコインなど暗号資産(仮想通貨)もコロナ禍の代表的な投資先だ。

みずほ銀行の唐鎌大輔チーフマーケット・エコノミストは「マネー収縮はコロナで価格が上昇してきたリスク資産の転機になりかねない。足元で原油など商品価格が軟調なのは、実需の減少に加えてマネー全体の収縮を反映している可能性もある」と指摘する。

「力強い米国経済は物価高とFRBによるQTというみたこともない逆風にさらされている」。米JPモルガン・チェースのジェイミー・ダイモン最高経営責任者(CEO)は危機感をあらわにする。株式や商品などリスク資産を支えてきたマネーが減少に転じつつある今、市場の警戒感は増すばかりだ。

(佐伯遼)