2023年も円安圧力「減退」を期待できない、斜陽国家への道を突き進む日本

原油高、円安などによる貿易収支の赤字拡大もあり、2022年は大幅な円安が進行した。23年も、原油価格、為替相場の動向からみて大きく円安圧力が減じるとは考えにくい。エネルギー構造の変革、少子高齢化対策など現状を打破する政策が必要だが、現時点では心もとないというしかない。(SMBC日興証券 チーフ為替・外債ストラテジスト 野地 慎)

22年は貿易赤字拡大も実需のフローは

ドル円相場に中立

10月に152円付近まで上昇したドル円は、本邦政府による為替介入や米国長期金利低下を受けて一時135円を割り込む水準まで下落した。

米国ではISM(米供給管理協会)製造業景況指数が中立水準の50を割り込んだほか、FRB(米連邦準備制度理事会)の利上げがタイムラグをもって個人消費を減速させるとの思惑も強まっており、さらなる米国債利回り低下と円高を見込む声も出始めている。

他方、市場では、構造的な円安圧力のなか、米国債利回りの低下のいかんを問わず円安が続くとの声が多い。主に本邦貿易収支の赤字をよりどころとした円安圧力が指摘されるのだが、相変わらず2兆円(月当たり)近い貿易赤字が観測されており、これが2023年以降の為替市場に及ぼす影響への関心が強まっている。

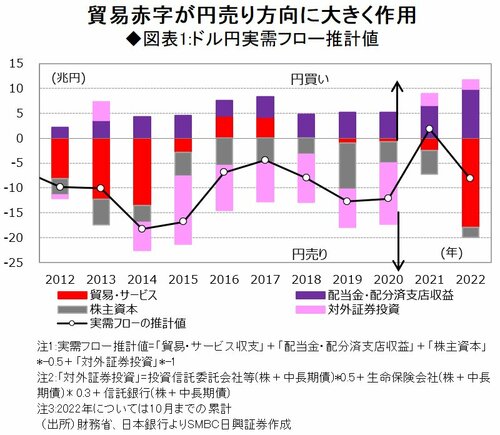

ただ、ドル円の実需フローは貿易収支(プラスサービス収支)のみでは判断できるものではなく、例えば22年については円安によってかさが増した「配当金・配分済支店収益(本邦企業によるリパトリエーション、日本国内への資金還流)」が10月までに9.8兆円程度計上されている。貿易・サービス収支の赤字の17.9兆円の半分強を相殺している格好だ。

ここに対外証券投資、株主資本(対外直接投資)を加えたドル円の実需フロー推計値(SMBC日興証券が計算)は「8.1兆円の円売り超(10月まで)」なのだが、9月と10月の本邦政府による為替介入の合計が9兆1881億円であったことを加味すれば、22年のドル円実需フローはほぼニュートラルであった(10月まで)といえる。

23年以降の実需の資金フローはどうなるのか。円安圧力を減じることができるのか。次ページ以降分析する。

原油70バレル1ドル=120円なら

貿易赤字は大幅に縮小するが…

G7(主要7カ国)やG20(主要20カ国・地域)でご法度とされる為替介入を23年以降期待することは難しい。貿易・サービス収支の赤字が続くなかでの円売り圧力は23年のドル円を下支えする公算が高いのだが、光明となりそうなのが足元の原油安である。

21年までわずかながらでも貿易黒字が計上されていた点に鑑みれば、22年の貿易赤字の主因は原油高であったと換言できるためだ。

つまり、一部で喧伝されるほど、我が国は「慢性的貿易赤字構造」ではない。過去、13~14年に大きな貿易赤字が観測されたことからも分かる通り、「原油高が大幅に進むと貿易赤字になりやすい構造」なのである。

22年は原油高と(米国10年債利回り上昇を主因とする)円安が同時進行となり、円建て原油価格がスパイラル的に上昇したため、貿易赤字も大幅に拡大し、その貿易赤字がさらなる円安期待につながった格好だ。

23年に(米国10年債利回り低下をよりどころとする)円高が進み、他方、足元レベルの原油価格が続いた場合、ある程度の貿易赤字縮小が期待できるのではなかろうか。

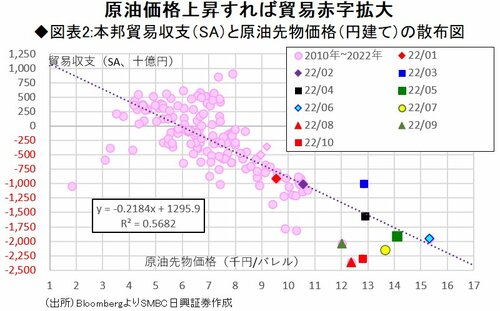

10年以降の本邦貿易収支と円建て原油先物価格との散布図を描くと、円建て原油先物価格がピークで1万5000円/バレルに達するような(2022年6月、ドル建て原油先物価格月中平均114.12ドル/バレル&ドル/円月中平均134.15円)なか、2兆円/月レベルの貿易赤字が続いたとみることができる。

原油先物価格がピークアウトするなか、海外では二次的効果としての物価上昇が続いており、夏以降、140円を上回ったドル円と海外物価上昇による貿易赤字拡大圧力も続いた。

では、足元レベル(80ドル/バレル前後)の原油先物価格が続き、ドル円がある程度下落した場合、23年以降の貿易収支はいくらになると推計されるのだろうか。

例えば、80ドル/バレル×130円(1万400円/バレル)から推計される月間の貿易赤字額は9755億円(年間11.7兆円)となる。対外直接投資や対外証券投資を考慮に入れず、年10兆円程度(22年と同程度、円高なら若干目減り)のリパトリエーションで相殺され得るレベルと考えられ、少なくとも需給上からの円安を懸念する必要はなくなろう。

さらに、70ドル/バレル×120円(8400円/バレル)まで下がってしまえば、月5387億円(年間6.5兆円)まで貿易赤字を縮小させ得るものと計算され、いよいよ「需給≒収支構造で円安」というトークは22年限定の話題となってくる。

地政学リスクもあり原油価格

大幅低下は期待できず

ただ、産油国vs.原理主義的脱炭素政策推進の欧米という感情的対立構造のなか、OPEC(石油輸出国機構)プラスによる減産圧力も強く、1ドル=120円も容易に期待し難い。

結局、他力本願では実需≒収支構造が促す円安圧力を軽減させることは難しく、政府の取り組みが重要となってくるといえる。

エネルギー価格高騰を受け、22年より原発再稼働の機運が高まってきていることは非常に望ましい動きであるといえるが、これまで出された政策(方針)では心もとない。

原発停止(11年)をよりどころにエネルギー価格が不安定化したことも、企業の海外移転を後押ししたことを振り返れば、エネルギーの安定供給につながる原発再稼働は企業の国内回帰にも一定の寄与をしそうだ。

もちろん、11年あたりから企業の海外移転が本格化し、以降、世界的好景気の局面でも貿易黒字に限界が生じるようになったのにはもう一つ理由がある。少子高齢化に伴う労働力不足がそれであり、その状況はむしろこれから深刻化する見通しだ。

「円安を生かすべく国内生産を増やそう」との声が上がるなか、我が国の労働力不足がこれを完全に妨げている点について、こちらの解決を目指そうとの声に乏しいのが日本の問題点だ。

出産育児一時金の引き上げが議論されるが、それで出生率が上がるのかと問われると心もとなく、そもそも、労働力人口についてはかなり喫緊に増やす必要がある。

この点について、外国人労働者を増やそうとの声もあるのだが、実質実効ベースで極端に通貨が安い我が国で働きたがる外国人労働者など皆無に等しいはずだ。

労働の現場では日本語しか使えず、労働者の自国通貨ベースでの給与が非常に低水準であることを是正しない限り、むしろ、これまで我が国で働いていた外国人労働者の流出すら起きかねない。

製造業においては、「結局、海外で生産すればよい」で済んでしまう話であり、それでも収支構造の改善のための企業の国内回帰を政府が求めるのであれば、外国人労働者の語学研修費の負担や賃金負担などを国として(国策として)行うべきであり、そういった話題が全く上がらない現状を踏まえれば、現時点では収支改善は相当に厳しいものとなろう。

硬直的な労働市場(解雇規制が厳しい)は低生産性につながり、能力の低い日本人労働者にポストを奪われる「有能な外国人労働者」のモチベーションも押し下げる。

つまり、アベノミクスで行われるはずであった「改革」が何一つ進んでおらず、少子高齢化だけがいたずらに進む我が国は斜陽国家の道をひたすら突き進んでいるといえる。

ただ、1ドル150円に肝を冷やし、為替介入という禁じ手まで使って「悪い円安」を止めざるを得なかった22年を経て、我が国が変わっていくことを期待することも大事である。とはいえ、現状では多くの市場参加者が主張するようにそのパスは極めて狭いものであるといえる。

大分戻ってきた米10年国債利回りに比べ、ドル指数の反応はかなり鈍い・・・・「間違っている」のがどちらでしょうか。 #fx #ドル指数 pic.twitter.com/gs6qbAOtso

— 陳まさと@ブルベアFX (@chinmasato) January 2, 2023

【動画】国の借金状況から見る円相場の将来は?

提供元:野村證券(FINTOS!編集部)

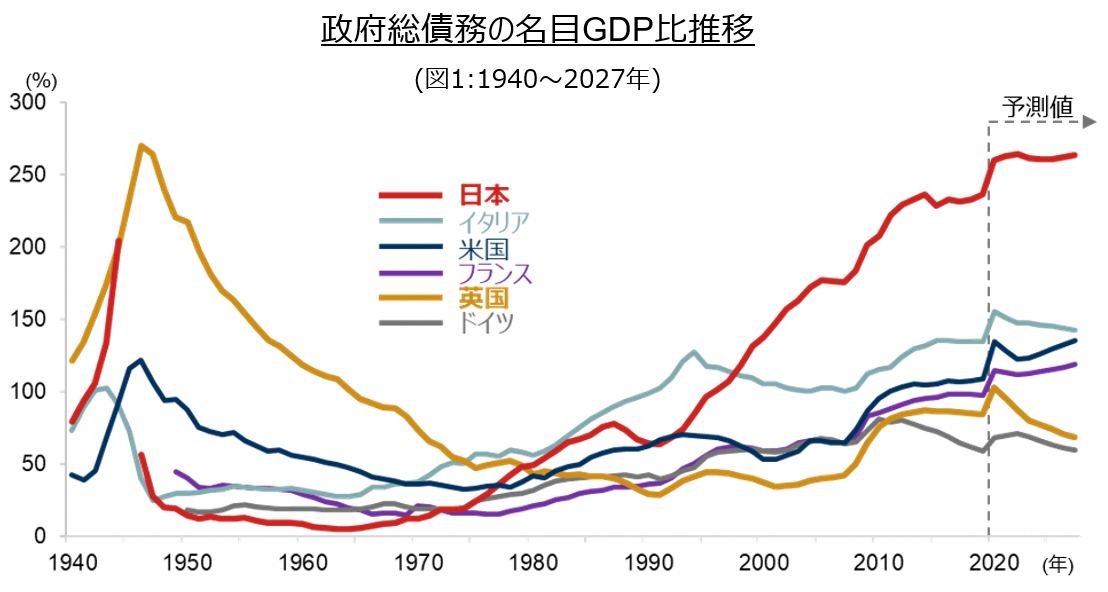

日本の債務比率は、先進国の中で断トツに高い

この総債務比率を先進主要国で比較したのが(下図1)です。以前に欧州債務危機で問題となったイタリア、或いは2022年9月にトラス前首相の大減税策と国債の増発計画の発表により国債が暴落したイギリスなどと比べても、はるかに日本の債務比率は高く2020年には259.4%と先進国では断トツに高い水準となっています。

(出所)IMF “World Economic Outlook” データより野村證券投資情報部作成

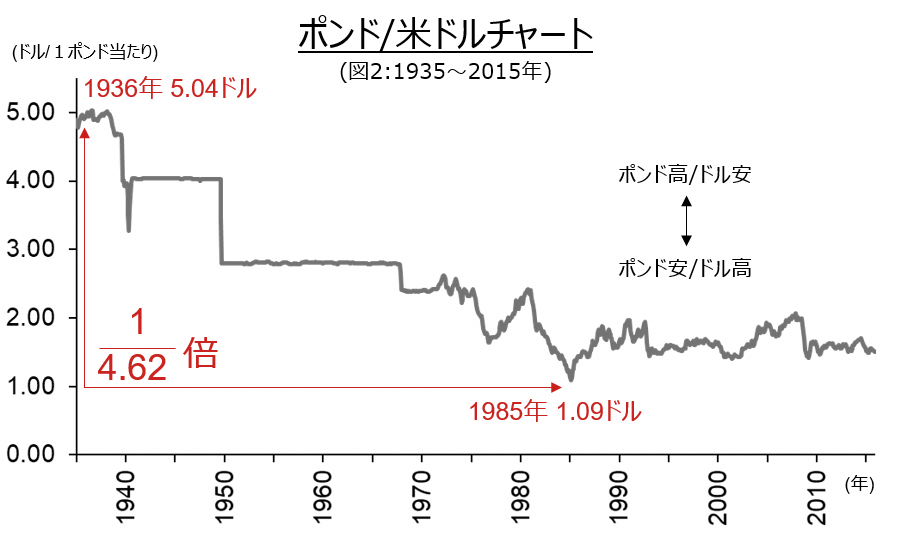

かつて英国は、膨大な戦費調達でポンドが対ドルで4分の1以下まで下落

このまま借金が増え続けると今後日本はどうなっていくのでしょうか?過去の先進国の記録を見ると、今の日本と同水準の債務比率を記録した例が1つあります。それは第2次世界大戦中のイギリスです。戦費調達で借金を重ねたために1946年の債務比率は269.8%という歴代最悪の水準を記録しました。その後イギリスでは高いインフレーションが起き、イギリス通貨のポンドは(下図2)の通り、対米ドルで約40年かけて4分の1以下になるまで下落していったのです。

(出所)The Bank of England‘s Three Centuries Macroeconomic Dataset Version 2.3 – 30 June 2016より野村證券投資情報部作成

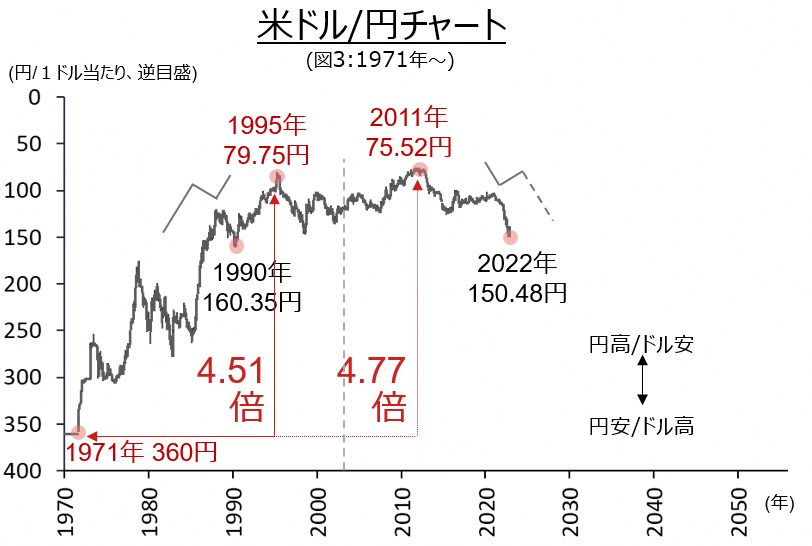

これを仮に日本に当てはめてみるとどうなるでしょうか?(下図3)の通り、ドル円相場もかつて固定為替レート時代の360円から円高のピークであった2011年の1ドル=75円台まで、4倍以上上昇しました。また冒頭に申し上げた通り、現在の総債務比率が高水準である点を踏まえると、20世紀半ばのイギリスの総債務比率と為替の関係を参考とすれば、日本円もこの先2060年頃にかけて360円程度まで下落する可能性も考えられます。

(注2)分析には主観が入っておりますのでご留意ください。

(出所)日本銀行より野村證券投資情報部作成

もちろん歴史は全く同じことを繰り返すわけではないでしょう。為替の変動要因は国の債務比率だけではありません。また現在の日本国債はすべて円建てであり、大部分が国内で保有されています。一方、当時のイギリスは、外国、特にアメリカに対して債務を返済していたため、為替に対する影響度が異なるとも考えられます。

しかし今の日本の総債務比率は歴代1位であったイギリスを超えようとしていることも事実であり、このことが日本国債やひいては円への人々の信用を毀損するリスクは否定できません。2022年10月に150円台を記録した急激な円安は、今後の長期的な円安トレンドの始まりを示唆しているのかもしれません。